Tìm Hiểu Cơ Bản Về Payments 101

Quy trình xử lý phụ thuộc vào nền tảng và phương thức bán hàng

Khi khách hàng quẹt thẻ hoặc nhập thông tin thanh toán trực tuyến, tiền sẽ chuyển từ tài khoản của khách hàng sang tài khoản của người bán. Nhưng, làm thế nào để tiền chuyển từ tài khoản này sang tài khoản khác? Mât bao lâu? Chi phí phát sinh ra sao?

Câu trả lời phụ thuộc vào nền tảng bạn sử dụng để xử lý thanh toán và phương thức bạn sử dụng để thu hút khách hàng cho khách sạn của mình.

Xử lý thanh toán trực tuyến khác với giao dịch trực tiếp. Ví dụ: xử lý thanh toán bằng PayPal rất khác so với giao dịch bằng tài khoản người bán truyền thống và quẹt thẻ của khách hàng tại bàn trước mặt họ. Hơn nữa, một hệ thống thanh toán được tích hợp như Hotel Link Pay kết hợp được tất cả các thông tin hàng hóa/dịch vụ mua với các chi tiết thanh toán của họ. Trong nhiều trường hợp, tiết kiệm được thời gian quý báu và giảm thiểu sai sót gây ra bởi thao tác thủ công.

Trong bài viết này, chúng tôi sẽ giải thích cách xử lý thanh toán trực tuyến ở cấp độ cao và những bên có liên quan.

Trước hết, chúng ta cần xem qua các thuật ngữ quan trọng thường được sử dụng trong quá trình thanh toán, đặc biệt là trong ngành khách sạn và tất cả các đối tượng có liên quan:

Người tiêu dùng/người mua: Khách đặt phòng

Nhà phát hành: Ngân hàng cung cấp thẻ tín dụng hoặc thẻ ghi nợ cho người tiêu dùng.

Người bán: Khách sạn hoặc đơn vị kinh doanh dịch vụ lưu trú

Tài khoản người bán: Dịch vụ thanh toán trực tuyến cho phép người bán tiếp nhận thanh toán trực tuyến

Acquirer: Tổ chức tài chính cung cấp tài khoản người bán.

Processor: Đơn vị liên kết giữa Acquirer và người bán. Processor tham gia vào tất cả các bước xử lý thanh toán nhưng không kết nối trực tiếp với người bán hoặc người tiêu dùng. Thay mặt họ là các cổng thanh toán được tích hợp vào các nền tảng và trang web.

Cổng thanh toán: Cổng thực tế kết nối người bán với Processor, tương tự như hệ thống POS cho các giao dịch trực tiếp. Ví dụ bao gồm Hotel Link Pay, Stripe và Kovena.

Scheme Networks: Mạng lưới cung cấp thẻ có thương hiệu (MasterCard, Visa, v.v.) cho người tiêu dùng và tạo điều kiện thanh toán cho người bán.

Các giai đoạn xử lý thanh toán

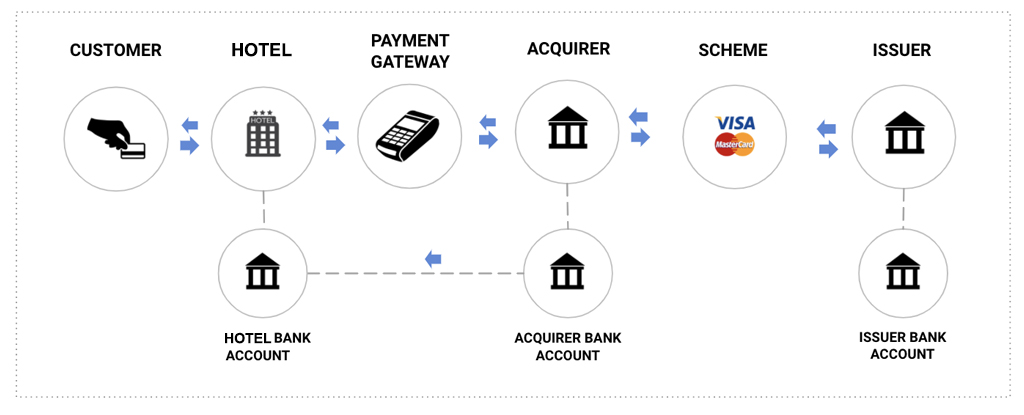

Có bốn giai đoạn xử lý thanh toán chính cho các giao dịch trực tuyến. Dưới đây là sơ đồ của một luồng thanh toán điển hình:

Xác thực là giai đoạn đầu tiên của một giao dịch. Chủ thẻ (khách hàng) (guest) bắt đầu giao dịch mua hàng, sau đó người bán (khách sạn) (hotel) yêu cầu xác thực từ ngân hàng phát hành của chủ thẻ.

Nếu ngân hàng phát hành hoàn thành xác thực, điều đó có nghĩa là tài khoản của chủ thẻ (của khách) ở trạng thái tốt, có đủ tiền để chi trả cho việc mua hàng và thẻ chưa bị báo cáo là bị mất hoặc bị đánh cắp. Người bán (khách sạn) có thể tiếp tục bán hàng. Nếu ngân hàng không cấp phép, điều đó có nghĩa là có vấn đề với tài khoản và giao dịch sẽ bị chấm dứt.

Toàn bộ quá trình xác thực chỉ diễn ra trong vài giây, và nó chỉ là một phần trong giao dịch mua bán. Vẫn còn một số giai đoạn khác phải được tiến hành tiếp theo.

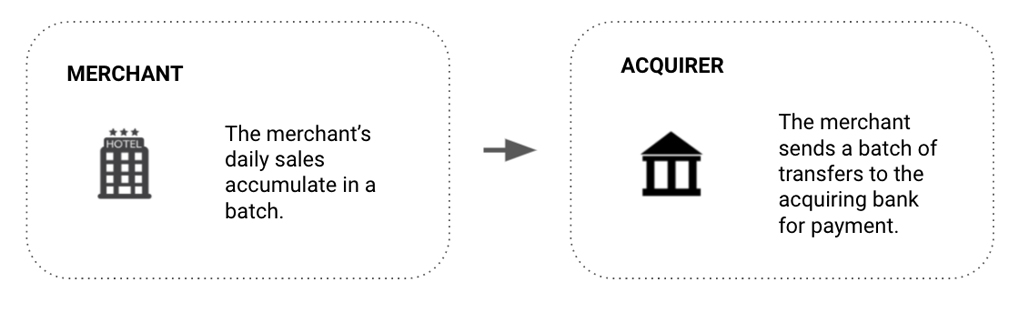

Bước tiếp theo của quy trình là phân đợt.

Thay vì truyền dữ liệu từng giao dịch riêng lẻ tức thời mỗi lần nhận được, hiệu quả hơn nếu người bán lưu trữ dữ liệu giao dịch và gửi theo từng đợt.

Bước này không chỉ hiệu quả hơn mà còn cung cấp thêm thời gian để xem xét thủ công từng đơn đặt hàng và kiểm tra các dấu hiệu gian lận. Nếu gian lận bị phát hiện, giao dịch có thể bị chấm dứt và loại bỏ ngay. Nhưng nếu các giao dịch được xử lý ngay lập tức mà không có quy trình xem xét thủ công, thì rất có thể các giao dịch không hợp lệ sẽ vẫn được gửi đi, dẫn đến nguy cơ xảy ra bồi hoàn cao hơn, gây ra tổn thất doanh thu đáng kể.

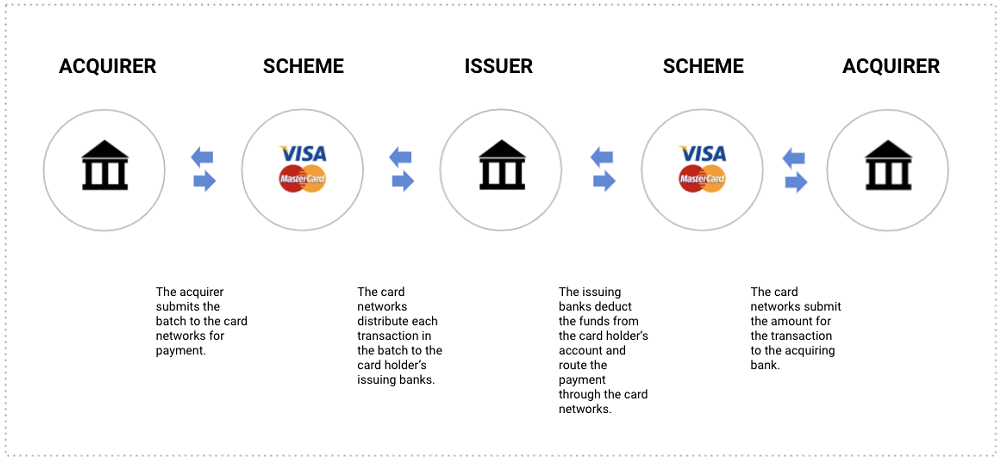

Tại bước tiếp theo trong quy trình, Acquirer chấp nhận giao dịch gửi theo các đợt từ Processor và chuyển tiếp chúng đến mạng lưới thẻ. Sau đó, các mạng lưới thẻ sẽ phân phối các khoản thanh toán đến nhà phát hành tương ứng.

Nhà phát hành ghi nợ khoản tiền của giao dịch từ tài khoản của chủ thẻ, sau đó chuyển các khoản tiền đó trở lại Acquirer thông qua mạng lưới thẻ.

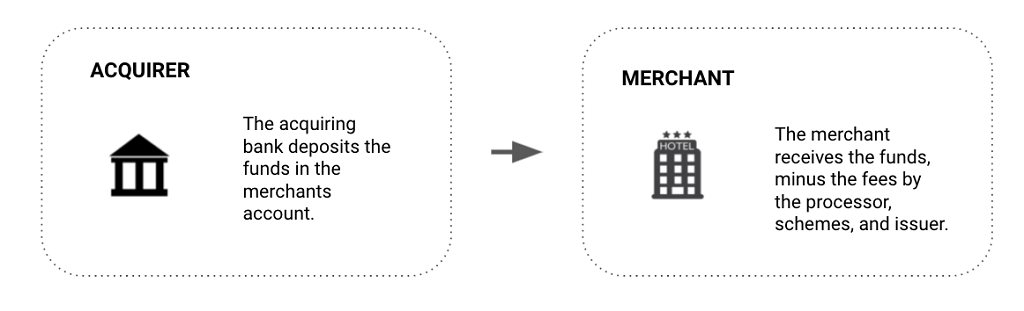

Nhận tiền là bước cuối cùng trong quy trình, tại thời điểm này Acquirer sẽ gửi tiền thanh toán giao dịch vào tài khoản của người bán.

Tất nhiên, các dịch vụ được cung cấp bởi mỗi bên trong chuỗi quy trình đi kèm với chi phí xử lý phát sinh ở mỗi bước, và tổng số tiền cuối cùng mà người bán nhận được sẽ trừ đi các khoản phí này.

Phí trao đổi được trả cho bên phát hành.

Phí thẩm định được trả cho các mạng lưới thẻ.

Phí xử lý được thu bởi bên Processor.

Quá trình này sẽ mất bao lâu?

Thông thường toàn bộ quá trình từ khi bắt đầu đến khi người bán nhận tiền về tài khoản sẽ mất khoảng từ 24-48 giờ. Tuy nhiên, khung thời gian này có thể bị ảnh hưởng bởi các yếu tố khác.

Thời gian và ngày thực hiện giao dịch

Khu vực hoặc quốc gia của người bán

Chính sách ngân hàng cụ thể

Ngành sản phẩm/dịch vụ cụ thể

Mức độ rủi ro được đánh giá

Nếu tại bất kỳ thời điểm nào người bán nhận thấy sự chậm trễ quá mức đối với việc nhận tiền hoặc không nhận được, người bán nên lập tức liên hệ dịch vụ thanh toán để yêu cầu giải quyết ngay. Không nên coi nhẹ việc treo tiền này vì rất có thể đang có vấn đề xảy ra với quá trình xử lý thanh toán hiện tại.

Phí

Dù bạn đang bán hàng/dịch vụ ở đâu, các giao dịch bằng thẻ tín dụng và thẻ ghi nợ có thể chiếm một phần lớn trong thanh toán bạn nhận được. Vì vậy, điều quan trọng là phải hiểu cách bạn bị tính phí cho các giao dịch này. Bài viết này sẽ hướng dẫn bạn các thành phần tạo nên phí xử lý thẻ và tiếp đó đi sâu vào phần chiếm tỷ trọng cao nhất: Phí trao đổi.

Việc xử lý thẻ tín dụng sẽ gồm ba khoản phí phát sinh:

Phí xử lý: Do nhà cung cấp dịch vụ thanh toán của bạn tính phí để xử lý giao dịch

Phí chương trình thẻ: Do mạng lưới thẻ tính phí trong quá trình xử lý giao dịch

Phí trao đổi: Do ngân hàng của khách hàng tính phí

Khi đề cập đến phí trao đổi, có nhiều cách để giảm chi phí của bạn.

Các khoản phí này khác nhau tùy thuộc vào loại giao dịch, vị trí của bạn và mô hình kinh doanh của bạn (trong một số ít trường hợp). Khá phức tạp nhưng nó có thể có tác động đáng kể đến kết quả kinh doanh của bạn. Tuy nhiên bạn có thể giảm chi phí này xuống nhưng chỉ đối với trường hợp nếu bạn được lập hóa đơn theo cách theo dõi tỷ giá trao đổi (được gọi là Interchange ++ – chúng tôi sẽ đề cập thêm về điều này sau)

Phí trao đổi là gì?

Phí trao đổi được thỏa thuận bởi các chương trình thẻ (Visa / Mastercard / Amex, v.v.) và được thanh toán cho ngân hàng phát hành (hoặc ngân hàng của khách hàng). Chúng thường là chi phí lớn nhất khi nói đến xử lý thẻ và cũng khá phức tạp để xác định. Cấu trúc phí khác nhau đối với từng thị trường, cũng như các loại thẻ (thẻ ghi nợ tiêu dùng, thẻ ghi nợ thương mại, trả trước, v.v.). Và chúng thường xuyên thay đổi.

Theo truyền thống, có rất ít sự minh bạch về cách tính các khoản phí này. Các doanh nghiệp lớn với lượng giao dịch nhiều có thể thương lượng mức phí thấp hơn, trong khi các doanh nghiệp nhỏ hơn buộc phải trả toàn bộ. Các thị trường mà các chương trình thẻ quốc tế lớn được sử dụng phổ biến là dễ bị tổn thương nhất, vì các doanh nghiệp buộc phải chấp nhận phương thức thanh toán được đa số khách hàng của họ sử dụng.

May mắn là trong những năm gần đây, những nỗ lực đã được thực hiện để chuẩn hóa việc xác định phí trao đổi với các quy tắc chặt chẽ hơn, đưa ra giới hạn phí và cải thiện tổng thể về tính minh bạch.

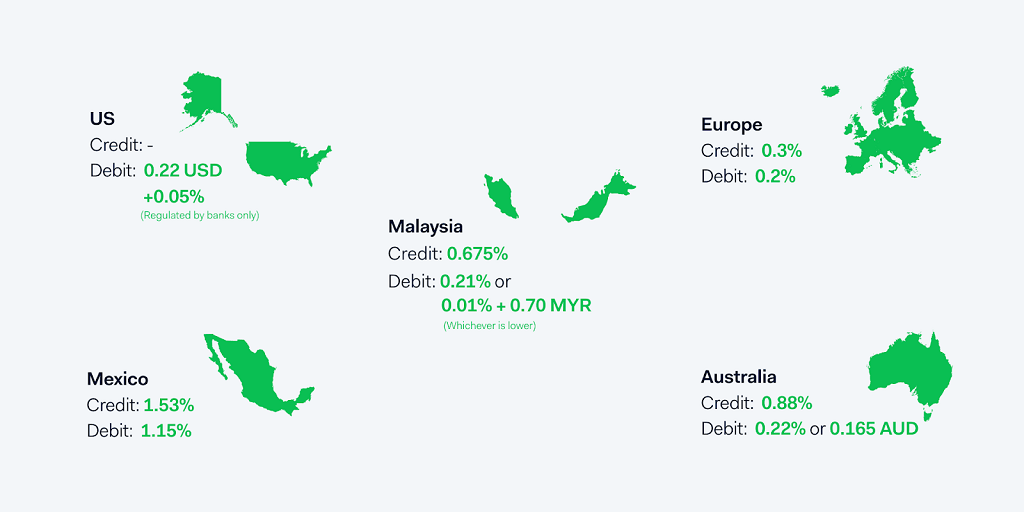

Dưới đây là bảng phân tích giới hạn phí trên các khu vực khác nhau:

Lưu ý: Tín dụng Hoa Kỳ không được kiểm soát và ghi nợ Hoa Kỳ chỉ áp dụng cho các ngân hàng được quản lý. Giới hạn phí chỉ áp dụng cho thẻ tiêu dùng ở Hoa Kỳ và EU. Và, ở Mexico, giới hạn phụ thuộc vào ngành công nghiệp và một số tỷ lệ có thể thương lượng

Điều gì ảnh hưởng đến số tiền bạn phải trả?

Các yếu tố ảnh hưởng đến phí trao đổi bao gồm: khu vực, kênh bán hàng, loại thẻ và mô hình kinh doanh. Hiểu được những yếu tố này cho phép bạn tối ưu hóa quy trình và nhận được tỷ lệ tốt nhất. Dưới đây là một số ví dụ:

Nội địa

Cũng giống như phí chuyển vùng di động, các giao dịch thường rẻ hơn nếu được xử lý tại địa phương. Hầu hết các nước phát triển đều có sẵn các tổ chức Acquirer trong nước, tuy nhiên, ở nhiều thị trường mới nổi, các tổ chức này còn rất hạn chế.

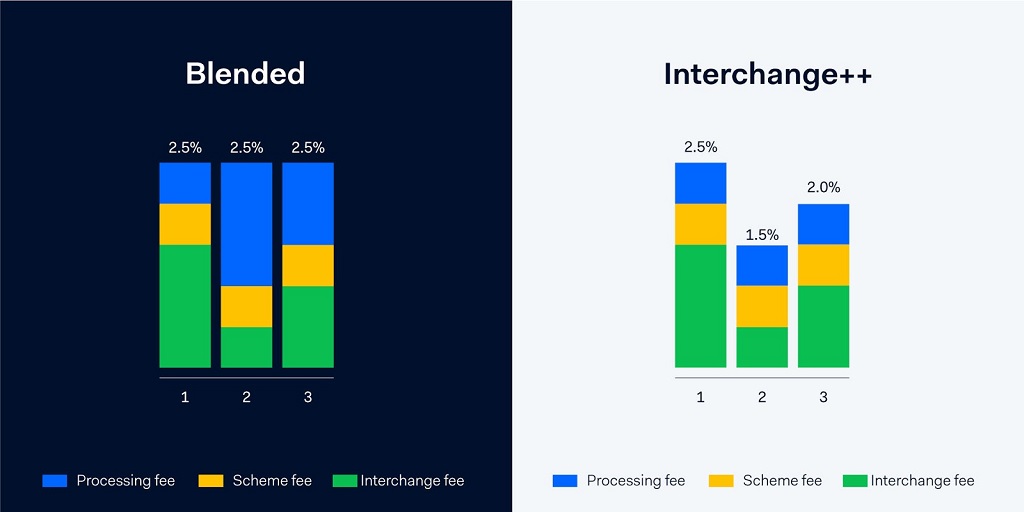

Interchange++ vs. Blended

Interchange ++ là một mô hình định giá theo dõi tỷ giá trao đổi. Ví dụ: giới hạn phí trên toàn Châu Âu mang đến lợi ích lớn cho các doanh nghiệp được thanh toán với Interchange ++ vì khi phí trao đổi đi xuống, khoản lợi tiết kiệm được sẽ dành cho bạn. Trích dẫn Quy định Phí trao đổi: “Kết quả mà Ủy ban Châu Âu mong đợi là người bán cần nắm được, đối với mỗi giao dịch, số tiền [Phí dịch vụ của người bán] và phí trao đổi là bao nhiêu, từ đó có thể kiểm tra xem họ có nhận được lợi ích từ quy định hay chưa.”

Lựa chọn thay thế cho Interchange ++ là định giá kết hợp. Phí kết hợp là chi phí xử lý trung bình cộng với một khoản phí thêm cố định. Bạn được tính một mức giá như nhau cho mọi giao dịch, phương pháp này dễ hiểu hơn nhưng không minh bạch. Bạn không thể biết mình đang bị tính những phí gì và không có gì đảm bảo rằng bạn nhận được lợi ích nào từ Processor.

Định giá kết hợp so với Interchange ++: Khi phí trao đổi đi xuống, chi phí của bạn sẽ giảm

Bạn có thể biết chính xác số tiền bạn phải trả cho mỗi giao dịch, do đó, không có nguy cơ chi phí ẩn.

Tỷ giá khuyến khích

Phí trao đổi khác nhau giữa các thị trường. Ví dụ: ở Hoa Kỳ và Úc, Visa và Mastercard cấp mức giá thấp hơn cho các doanh nghiệp cụ thể như tổ chức từ thiện, đại lý du lịch, dịch vụ trực tuyến và tiện ích. Một lần nữa, bạn chỉ được hưởng lợi từ khoản tiết kiệm này nếu bạn được thanh toán bằng Interchange ++.

Card Present vs Not Present

Giao dịch Card-Not-Present là gì?

Giao dịch card-not-present (CNP) xảy ra khi cả chủ thẻ và thẻ tín dụng đều không có mặt tại thời điểm giao dịch. Giao dịch này phổ biến nhất đối với các đơn đặt hàng được thực hiện từ xa – qua điện thoại hoặc qua fax, internet hoặc thư.

Một giao dịch chỉ được coi là “card present” nếu chi tiết thanh toán được thu thập trực tiếp tại thời điểm bán hàng. Điều này xảy ra khi thẻ được vuốt, chạm hoặc nhúng vật lý qua đầu đọc hoặc nếu chip EMV được xử lý.

Ví dụ về giao dịch Card Not Present

Có một số giao dịch CNP mà bạn có thể bắt gặp hàng ngày. Chúng bao gồm:

Mua hàng trực tuyến, khi khách hàng mua hàng trên internet hoặc thông qua giao dịch thương mại điện tử.

Đặt hàng qua điện thoại, khi khách hàng cung cấp thông tin thẻ tín dụng qua điện thoại cho doanh nghiệp của bạn.

Các khoản thanh toán định kỳ được thiết lập để lập hóa đơn tự động.

Hóa đơn được thanh toán trực tuyến.

Phí xử lý thẻ tín dụng từ xa là bao nhiêu?

Cũng giống như xử lý thẻ tín dụng trực tiếp, doanh nghiệp của bạn sẽ phải trả tiền để xử lý các khoản thanh toán bằng CNP. Xin nhắc lại, các loại phí xử lý thẻ tín dụng mà bạn phải trả gồm phí trao đổi, phí đánh giá (do các thương hiệu thẻ như Visa và Mastercard tính), rủi ro và tuân thủ PCI cũng như khoản phí thêm tính bởi nhà cung cấp dịch vụ thanh toán của bạn.

Nói chung, phí trao đổi cao hơn đối với các giao dịch CNP vì cơ hội gian lận và bồi hoàn cao hơn nếu không có thẻ. Phần chi phí xử lý cao hơn này do người bán chịu, đó là lý do tại sao các giao dịch thanh toán với thẻ từ xa thường đắt hơn các giao dịch thanh toán với thẻ trực tiếp.

Vào năm 2018, các giao dịch CNP chiếm 54% tổng số tổn thất do gian lận trên toàn thế giới. Các chuyên gia thanh toán dự báo con số này sẽ tăng lên cùng với sự phát triển và áp dụng của thương mại điện tử.

Hiểu về gian lận Card-Not-Present và cách ngăn chặn

Gian lận Card-Not-Present là một loại lừa đảo thẻ tín dụng trong đó kẻ gian sử dụng thông tin thẻ bị xâm phạm của người khác để thực hiện giao dịch mua hàng từ xa. Vì cả thẻ và chủ thẻ đều không có mặt trực tiếp (và những kẻ gian lận thường lấy cắp thông tin bổ sung như CVV và địa chỉ hóa đơn), người bán có thể khó xác minh danh tính của người mua.

Theo Nghiên cứu về chi phí gian lận thực sự của Lexus Nexus năm 2020, cứ 1 đô la gian lận sẽ khiến các nhà bán lẻ và thương mại điện tử của Hoa Kỳ tiêu tốn 3,36 đô la cho mỗi giao dịch. Vì vậy, thực hiện các bước chủ động để ngăn chặn gian lận thẻ tín dụng là rất quan trọng – đặc biệt là với các giao dịch CNP.

Theo Khảo sát gian lận toàn cầu của Hội đồng Rủi ro Người bán (MRC) năm 2015, hai phương pháp tốt nhất, được sử dụng phổ biến nhất để xác thực các giao dịch trực tuyến là số xác minh thẻ (CVN) – ba hoặc bốn chữ số ở mặt sau của thẻ – và danh sách phủ định, còn được gọi là danh sách đen.

3D Secure cũng là một cách hiệu quả để xác minh danh tính của người tuyên bố sở hữu thẻ tín dụng. Một số Processor, chẳng hạn như Hotel Link Pay, chạy xác thực hai yếu tố qua văn bản hoặc email để chủ thẻ có thể xác nhận giao dịch mua.

Phần kết

Việc hiểu tất cả các quy trình và rủi ro liên quan đến thanh toán đòi hỏi nhiều nỗ lực. Có được nền tảng từ những kiến thức được chia sẻ trên đây chắc chắn sẽ giúp doanh nghiệp của bạn tránh được nhiều tình huống bất lợi và thất thoát doanh thu trong tương lai. Để biết thêm thông tin về cách Hotel Link Pay, do Kovena bảo trợ, và được hỗ trợ thêm kiến thức về ngành thanh toán, vui lòng liên hệ với chúng tôi.

Relative Posts

Case study về vấn đề thanh toán tại Pacific Islands

Cơ sở hạ tầng thanh toán ở Pacific Islands chậm phát triển so với mức…

Tìm Hiểu Về Hotel Link Hotel Website

Trang web khách sạn là công cụ tuyệt vời để giới thiệu về doanh nghiệp…

Tiêu Chuẩn Bảo Mật Dữ Liệu Thẻ Thanh Toán Cho Doanh Nghiệp (PCI Compliance)

Năm 2018, British Airways đã để lộ thông tin của 400,000 khách hàng, dẫn đến…